北京時間06月09日消息,中國觸摸屏網訊,

一、面板產業鏈整體綜述

本文來自:http://www.zc28898.cn/lcd/news/dynamic/2022/0609/61524.html

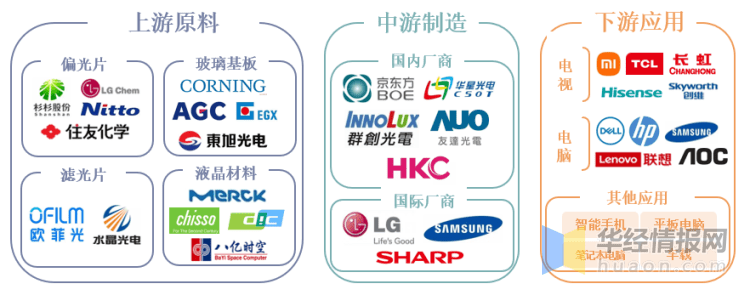

1、產業結構

目前面板主要可分為LCD面板、OLED和mini LED等三種,未來技術趨勢包括QNED、Micro LED等技術,按照面板種類的不同,整體組成和材料有所區別,就目前主流LCD面板結構而言,主要包括偏光片、玻璃基板、液晶材料和濾光片和光學薄膜等。

LCD顯示面板結構組成

資料來源:公開資料整理

2、產業鏈綜述

顯示面板行業整體產業鏈相對較長,上游關鍵配套材料包括玻璃基板、光學薄膜、液晶材料、偏光片和濾光片等材料,其中玻璃基板和偏光片等國產化率不及20%,國產替代空間廣闊;中游主要為國內外面板生產廠商,目前國內京東方、華星光電等已占據全球主要市場,是全球面板龍頭;下游應用主要在電視、電腦、手機、和車載顯示器等,整體需求持續擴張。

顯示面板產業鏈全景圖譜

資料來源:華經產業研究院整理

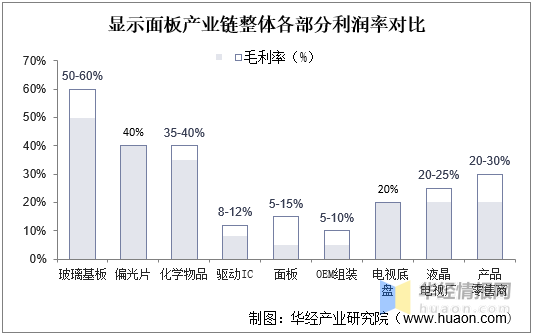

3、產業鏈整體利潤分析

就面板產業整體產業鏈利潤情況而言,以LCD為例,目前LCD 面板產業鏈上、中、下游行業的毛利率分布相當不均衡,上游原材料和下游銷售端整體利潤較高,其中偏光片受整體壁壘影響,整體利潤相對較高,在40%左右,從龍頭近兩年毛利率來看,實際偏光片毛利在25%以上;玻璃整體技術和設備壁壘深厚疊加日韓企業封鎖技術,利潤率相較偏光片更高;下游銷售端整體利潤也高于面板集成商。

顯示面板產業鏈整體各部分利潤率對比

資料來源:公開資料整理

二、面板原材料供給端

1、背光模組

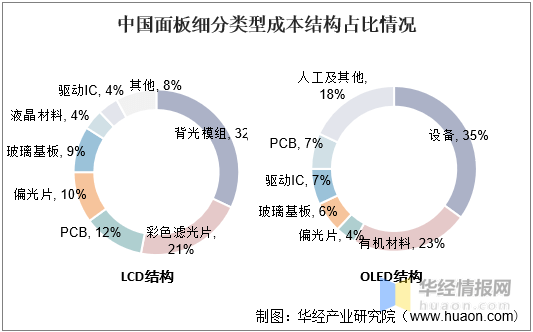

就面板整體原材料結構而言,背光模組和液晶材料是LCD獨有材料,有機發光材料是OLED獨有材料。

背光模組是LCD面板專屬原材料,占據主要成本。由于LCD是非自發光的顯示裝置,因此需求背光模組為其提供充足的亮度和分布均勻的光源,使其能夠正常顯示影像。目前國內背光模組國產化程度最高,基本完全由國內企業生產制造。目前行業規模達381.6億元(2020年沙利文數據),產品制造簡單背景下行業企業眾多,格局未明。受整體面板需求影響較大,近年來面板出貨持續增長帶動背光模組規模持續增長。

中國面板細分類型成本結構占比情況

資料來源:公開資料整理

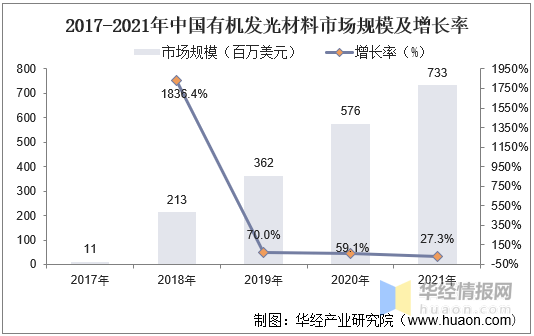

2、有機發光材料

有機發光材料是OLED面板有LCD沒有的核心材料,直接決定了面板的發光特性,同時也是技術壁壘最高的領域之一,目前生產廠商集中在國外知名材料企業,美國陶氏在紅色主體材料上擁有核心專利;德國默克在綠色主體材料具有較高的市場份額;日本出光興產在藍光主體材料領域的市占率處于領先地位;在摻雜材料方面,專利被美國UDC等少數公司所壟斷,形成了專利壁壘。數據顯示,中國有機發光材料市場規模從2017年0.11億美元快速增長至2021年的7.33億美元,期間年復合增長率高達185.7%,隨著OLED國產化步伐加快,預計OLED材料市場將維持高速增長態勢。

2017-2021年中國有機發光材料市場規模及增長率

資料來源:公開資料整理

3、玻璃基板:技術壁壘深厚

就我國玻璃基板市場規模而言,高壁壘下疊加需求持續增長,玻璃基板市場規模保持高速增長,數據顯示2020年我國玻璃基板市場規模達252億元左右,同比2019年增長24.1%。玻璃基板因工藝復雜、設備壁壘高和核心技術保密等因素行業集中度高,目前行業主要被日韓企業(康寧、旭硝子和電氣硝子)占據主要市場份額,國內僅少數企業具備溢流熔融法,國產替代空間廣闊,加之下游需求端國產化率已較高,預計產業規模將持續高速增長。

2015-2020年中國玻璃基板市場規模及增長率

資料來源:公開資料整理

4、偏光片:國產化推進

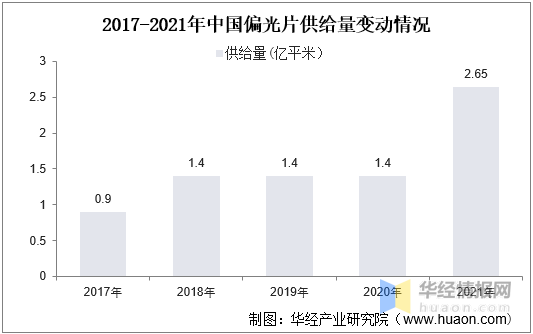

就我國偏光片整體供需狀況而言,我國偏光片長期處于高度進口依賴情況,整體國內供給遠不及需求,2021年以來,隨著杉杉股份收購產能開工,我國偏光片供給量出現大幅度增長,數據顯示國內偏光片需求量為 3.6 億平方米,但國內供應量僅 2.65 億平方米,就供需結構而言,目前國內偏光片仍存在較大缺口,除此之外,國外廠商占據主要市場背景下國產替代空間巨大,且面板大尺寸趨勢下單機偏光片需求增長將帶動總需求持續增長。

2017-2021年中國偏光片供給量變動情況

資料來源:IHS,omdia,華經產業研究院整理

5、液晶材料

目前全球液晶材料主要市場仍由德國默克、日本智索和DIC占據,國內產能處于持續擴張狀況,市占率持續提升,根據八億時空公報顯示,2021 年八億時空100噸順利竣工,通過驗收并投產,使其混晶產能達到年產 200 噸,混晶材料營收達8.42億元;誠志股份其子公司誠志永華銷售收入、凈利潤較2020年均有較大幅度增長,TFT液晶銷售延續了2020年的良好勢頭,TFT-LCD用液晶材料銷量同比增長約41.11%,半導體顯示材料營收達10.7億元;飛凱材料2021年受益國產化推進屏幕顯示材料營收增長超40%,達13億元,目前行業受到整體供給,雖然整體成本占比僅在百分之四左右,但議價能力較強,國內企業整體毛利水平都在40%以上。

2021年中國廠商液晶材料相關業務營收及毛利率

資料來源:公開資料整理

三、面板產業需求端

1、液晶電視

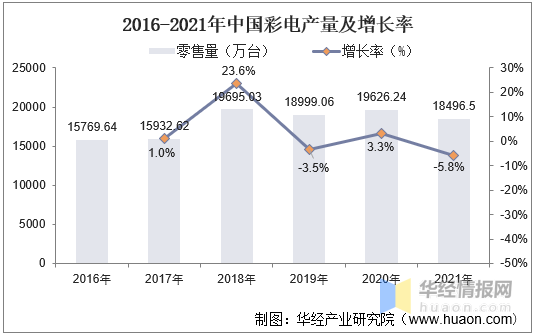

就我國液晶電視整體生產情況而言,目前我國彩電產業基本飽和,主要面板增長動力來源大尺寸趨勢,根據統計局數據顯示,我國彩電產量基本穩定1.8-2億臺,國內市場飽和,新增需求主要來源于東南亞和非洲等欠發達地區的出口,加之國內整體彩電大尺寸趨勢推進,單臺彩電對面板需求上升。

2016-2021年中國彩電產量及增長率

資料來源:國家統計局,華經產業研究院整理

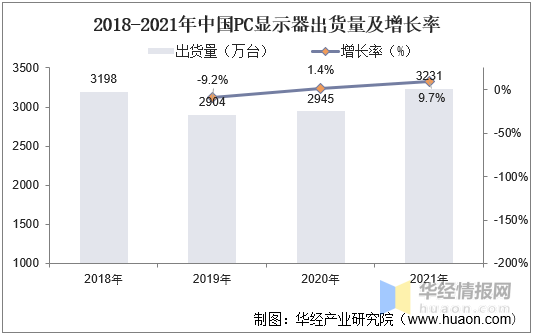

2、顯示器

就我國PC顯示器出貨量情況而言,近年來整體表現為增長趨勢,主要受疫情背景下線上辦公、網課需求帶動整體顯示器需求上升,2021年達到3231萬臺,同比2020年增長約9.7%。2022年整體俄烏局勢長期動蕩帶動能源價格上漲導致大宗商品原材料價格高漲,預計顯示器整體增長有限,有負增長可能性。

2018-2021年中國PC顯示器出貨量及增長率

資料來源:IDC,華經產業研究院整理

3、平板電腦

新冠疫情期間,在線教育迅速普及,人們對于將平板電腦作為教育工具的接受度逐漸提高,一定程度上帶動了中國對平板電腦需求的增長。據資料顯示,2021年我國平板電腦出貨量達2846萬臺,同比增長21.8%。隨著平板電腦出貨量較大幅度增長,我國面板需求小幅度上升。

2016-2021年中國平板電腦出貨量及增長率

資料來源:IDC,華經產業研究院整理

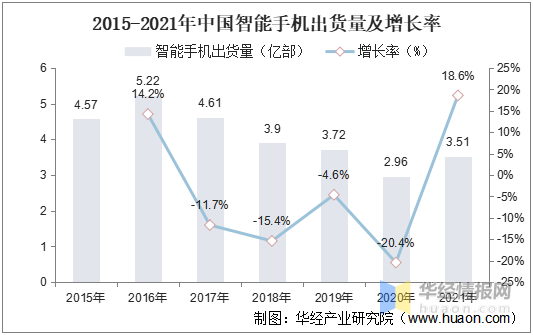

4、智能手機

就我國智能手機整體現狀而言,市場漸趨飽和,需求主要來源于存量換新,東南亞和非洲為新興市場。2021以來,受益5G需求換新推動,我國智能手機出貨量自2017年下降以來首次上升,達到3.51億部。目前智能LCD整體面板需求已基本飽和,OLED滲透率持續推進,目前存量換新仍有較大發展空間 。

2015-2021年中國智能手機出貨量及增長率

資料來源:信通院,華經產業研究院整理

5、車載面板

目前車載面板種類較多,包括儀表盤、HUD和中控顯示屏等,其中液晶儀表能夠顯示車輛電量電壓、能量分配、導航信息等豐富的信息,根據數據,全液晶儀表盤將會從2019年的15%搭載率上升為2025年的40%,市場規模有望達到119億元規模,增長147%。

2015-2025年中國液晶儀表盤市場規模及預測情況

資料來源:Marklines,華經產業研究院整理

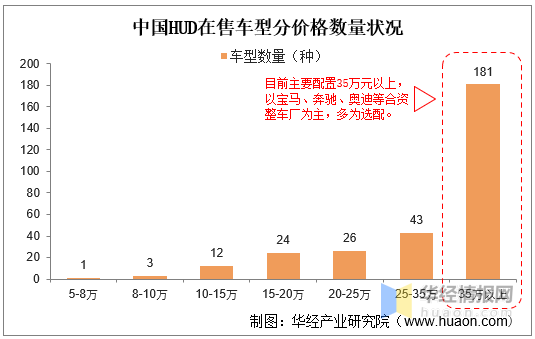

HUD即為抬頭顯示儀,是將重要行車信息投影至前擋風玻璃或半透明樹脂玻璃上,使駕駛員在平視狀態下能看到車輛及路況信息,避免駕駛員因低頭、視線轉移而發生事故的面板設備,目前國內HUD主要應用于高端汽車和新能源汽車,隨著2021年新能源汽車產銷爆發,加之政策推動背景,新能源汽車持續滲透將帶動液晶儀表、中控顯示(滲透率較高)和HUD整體滲透率上升,不同于手機等消費電子主要需求來源于換新和國際市場,車載電子是目前面板產業發展空間廣闊且處于持續增長趨勢的關鍵需求行業。

中國HUD在售車型分價格數量狀況

資料來源:公開資料整理

四、面板產業鏈整體發展趨勢

韓國在2020年以前一直是全球面板的主要供給商來源國,隨著OLED和QNED、Micro LED等技術逐步發展,韓國企業開始逐步推出LCD相關產能,包括面板和上游偏光片等原材料,國內企業填補市場LCD空缺,如三星等企業2020年本該推出的產能受疫情影響企業由虧轉盈,導致產能退出暫停,自2020年下半年開始,面板價格一路持續攀升,直至2021年下半年上漲形勢才逐步停止并開始進入下降周期,隨著此輪面板價格的下降趨勢,韓國企業關閉相關產線的計劃或將再度提上日程,顯示產業鏈將再度進入調整期,電視面板供應鏈關系將加快重塑。未來,面板產業將繼續向中國大陸轉移,國內面板廠商整合進度也進一步提速。雖然目前國內整體面板產業一路向好,京東方等龍頭占據全球主要市場,但長期來看,布局OLED和QNED、Micro LED等新技術仍是是未來產業競爭的關鍵,以京東方為例,2021年銷量為83.6萬平米,同比2020年增長66.9%,綜合來看,核心技術仍是企業和產業未來發展核心。

觸摸屏與OLED網推出微信公共平臺,每日一條微信新聞,涵蓋觸摸屏材料、觸摸屏設備、觸控面板行業主要資訊,第一時間了解觸摸屏行業發展動態。關注辦法:微信公眾號“i51touch” 或微信中掃描下面二維碼關注,或這里查看詳細步驟